PCB原材料分析!原材料价格变化对PCB企业的影响

一、PCB原材料分析

从PCB产业链看,上游为生产 PCB 的原材料,主要包括覆铜板、铜箔、铜球、半固化片、金盐、油墨、干膜及其他化工材料;中游为PCB制造产业;下游为终端应用市场。

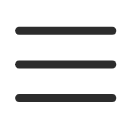

首先来看一下PCB的直接成本构成,PCB成本主要包括材料成本和人工制造成本,其中材料成本中,主要包括覆铜板,占比在30%左右;铜箔,占比在9%左右,材料成本主要就是以覆铜板和铜箔两种材料为主;以及人工制造成本,占比在40%左右。

对于上游主要原材料覆铜板来说,覆铜板的成本构成组合很多,铜箔、玻纤布、树脂以及其他制造费用(包括人工、仓储物流、设备折旧、水电煤等),大致占总成本比重分别为39%、18%、18%和25%。其中三大原材料铜箔、玻纤布、树脂占比达到70%以上,其原材料价格是影响覆铜板成本的关键因素。

所以从上面两幅图就可以大致看出,PCB的主要成本就在于材料成本,总占比在50%-60%左右,材料成本中又以覆铜板和铜箔为主;对于覆铜板来看,其成本也是主要在于材料成本,其总占比在70%左右,以铜箔、玻纤布和树脂三种为主。

材料的涨价和传导逻辑基本就是上游以铜箔、玻纤布和树脂为主的材料价格变化引起覆铜板成本的变化,覆铜板成本的变化影响下游PCB板成本的变化。所以研究PCB和覆铜板的成本需重点研究上游铜箔、玻纤布和树脂的价格变化为主。

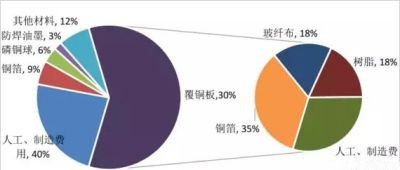

首先从铜箔来看,铜箔的价格主要由铜价和加工费用组成,铜箔的价格取决于铜的价格变化,受国际铜价的影响比较大。

铜箔涨价是覆铜板涨价的主要因素,通过覆铜板间接传导给PCB企业,通过调研,铜箔每涨价10%就会导致PCB成本增加1.5%-2.0%。

从玻纤布来看,电子级玻纤布主要用作覆铜板的原材料,是电子工业重要的基础材料,玻纤布行业集中度较高,全球产能70%集中在中国巨石、OCV、NEG、重庆国际和泰山玻纤5家企业。在我国,中国巨石、泰山玻纤、重庆国际、山东玻纤、四川微玻和长海股份集中了全国80%的产能。

从覆铜板来看,覆铜板是PCB的主要原材料,占总成本的30%以上。全球刚性覆铜板市场,由2015年的93.7亿美元,增加到2016年的101.2亿美元,年增长为8%;并且,覆铜板市场集中度较高,自2013年开始全球前十大覆铜板公司占市场份额就一直处于70%以上。

如下图,覆铜板涨价幅度最大一波是2016年到2017年底,自2018开始覆铜板价格有所松动,价格维持小幅回落震荡走势。2018年1月建滔率先公布了涨价通知,但从下游采购情况来看,此次涨价维持时间不长,并没有落实到下游大批量采购的订单中。

从上面覆铜板三种主要的原材料,铜箔、玻纤布和树脂的价格走势来看,皆是从2016年开始价格出现了一波大幅上涨走势,推动其价格短期大幅上涨的主要原因在于:

一方面,由于我国2016年开始的供给侧改革,去产能导致行业产能收缩,另外环保限产政策也导致了一部分不达标的小企业关停,产能迅速萎缩导致价格出现大涨;

另一方面需求端的拉动也是重要因素之一,铜箔价格上涨也有受到新能源汽车快速发展需求的拉动;而从今年来看,首先去产能政策已经接近尾声,政策对行业的影响减小,随着产能的释放,产品价格开始有所回落,

二、原材料价格变化对PCB企业的影响

原材料价格上涨和环保政策趋严,PCB行业迎来洗牌期,行业集中度不断提升。

对于原材料涨价,下游PCB企业无法避免,其应对的方式主要在于:其一是加深合作,以规模优势,与供应商建立长期战略合作关系、保持材料采购端的稳定;其二是对产品进行技术升级创新,提升企业核心竞争力和议价能力;三是加强智能化和自动化建设,优化生产流程和管理体系,降低成本提升效率。

对于行业头部企业来说,应对原材料价格变化,其相对具有更好的优势,一方面主要通过公司内部加强智能化和自动化建设,降低内部制造成本和提升内部运营效率实现一部分成本的降低;另一方面,头部PCB由于具备较强的核心技术和溢价能力,可以适当向下游转移一部分成本。

近几年以来的原材料涨价以及环保政策的实施,对众多中小PCB制造企业已经造成严重的影响,甚至是停产关闭,但是对于中国制造业,这是一个必然将要面临的过程,在这轮洗牌中,不少中小PCB企业将会被洗牌出局,然而对于具备技术优势和竞争优势的大型PCB企业而言可以说是利好消息。

原材料价格高位与环保政策严厉的压力下,接下来会有更多的中小PCB企业出局,对于行业而言,行业的集中化趋势也将进一步提升,有利于龙头企业市场份额的提升。

尤其是5G通信和智能汽车市场到来以后,龙头企业的优势将会进一步增强。随着中小PCB企业的利润不断收窄而退出市场,拥有技术优势、规模优势、客户优势的龙头企业通过不断侵蚀中小企业的市场份额,获得了更大的市场空间,受益行业集中度的提升。

下一篇:决战5G:美国为什么跑不赢中国?

QQ登录

QQ登录 微信登录

微信登录